Sursa foto: rawpixel.com / Pexels

Sursa foto: rawpixel.com / Pexels

Pe parcursul semestrului I al anului 2019, Banca Națională a Moldovei (BNM) a continuat eforturile pentru asigurarea unei guvernări corporative sănătoase, transparentizarea acționariatului sectorului bancar în vederea menținerii unui sector bancar stabil și atragerii potențialilor investitori.

La situația din 30.06.2019, în Republica Moldova activau 11 bănci licențiate de Banca Națională a Moldovei.

E de menționat că, la 4 aprilie 2019 a intrat în vigoare Regulamentul privind cadrul de administrare a activităţii băncilor care va îmbunătăți cadrul de reglementare și supraveghere bancară în special în domeniul gestionării riscurilor. Conform regulamentului menționat, băncile, în termen de până la 30 aprilie 2019, au prezentat pentru prima dată raportări privind procesul de evaluare a adecvării capitalului intern (ICAAP) pentru situaţia din 31 decembrie 2018. Prin intermediul ICAAP băncile își evaluează profilul de risc şi gradul de adecvare a capitalului intern în raport cu acesta, iar BNM în cadrul procesului de evaluare și supraveghere (SREP) va analiza procesul ICAAP și suficiența capitalului intern estimat de bănci.

De asemenea, Banca Națională a Moldovei a aprobat Metodologia de supraveghere și evaluare a activității băncilor (SREP), grație căreia sunt transpuse standardele internaționale și cele mai bune practici în domeniul supravegherii sectorului bancar. Aprobarea metodologiei este parte a procesului de reformare a cadrului autohton de supraveghere bancară și reprezintă un pas fundamental în implementarea unui proces de supraveghere bazată pe risc, orientat spre viitor, cu utilizarea raționamentului profesional. Aceasta va permite aplicarea unei abordări de ansamblu, prin depistarea timpurie a deficiențelor și a riscurilor băncilor, care va contribui la eficientizarea supravegherii, asigurarea viabilității și stabilității sectorului bancar. Pe parcursul semestrului II 2019 urmează a fi elaborate rapoartele SREP aferente băncilor.

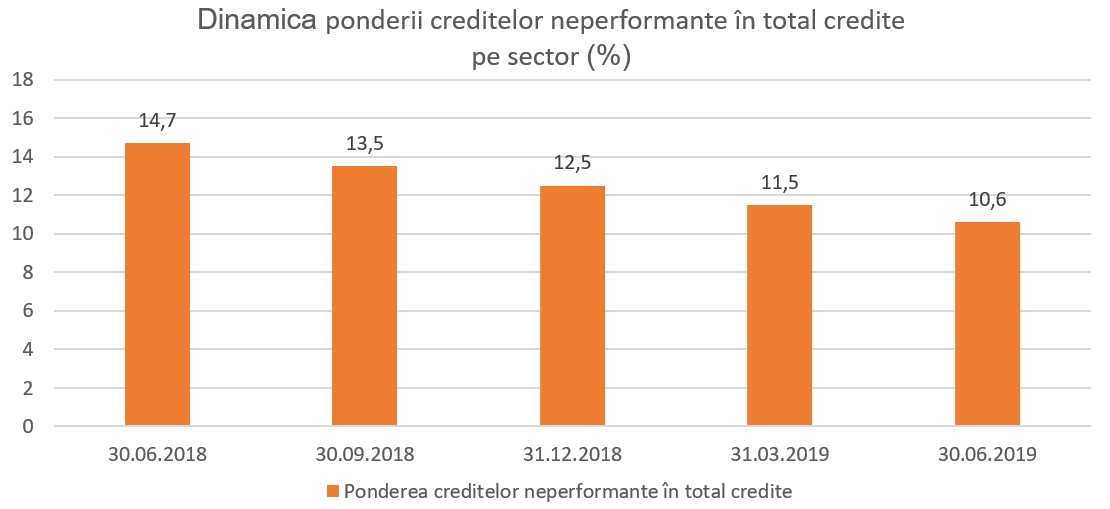

În semestrul I 2019, în sectorul bancar a continuat tendința de consolidare a fondurilor proprii și de creștere a activelor și portofoliului de credite. E de menționat că, în perioada de referință s-a redus ponderea creditelor neperformante în portofoliile de credite, însă aceasta rămâne a fi relativ mare. Sectorul bancar dispune de un nivel înalt de lichiditate. Profitul obținut în semestrul I 2019 a înregistrat o creștere față de perioada similară a anului precedent. Concomitent, a crescut volumul depozitelor, în special al depozitelor persoanelor fizice.

Activele și obligațiunile

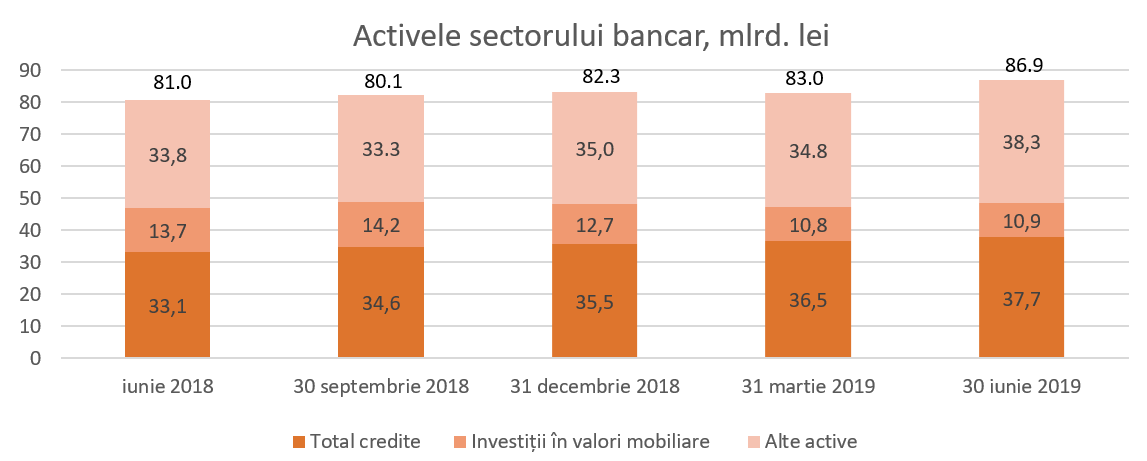

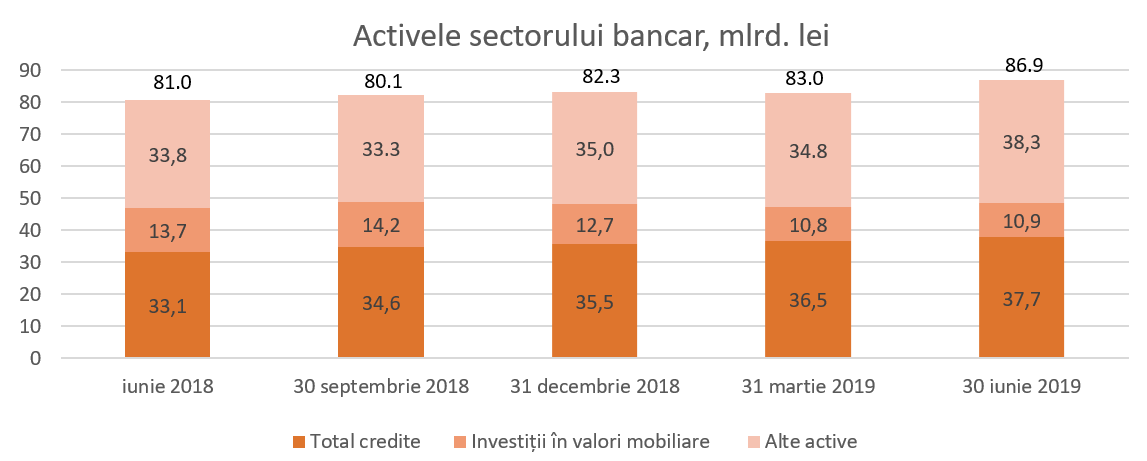

Activele totale au însumat 86,9 miliarde lei, majorându-se pe parcursul semestrului I al anului 2019 cu 4,6% (3,8 miliarde lei). În structura activelor, cea mai semnificativă creștere a înregistrat articolul credite și avansuri cu 9,5% (3,3 miliarde lei).

La 30.06.2019, soldul brut (prudențial) al creditelor a constituit 43,4% din totalul activelor sau 37,7 miliarde lei, majorându-se pe parcursul perioadei analizate cu 9,4% (3,3 miliarde lei). Totodată, volumul creditelor noi acordate pe parcursul primului semestru 2019 s-a majorat cu 22,9% față de aceeași perioadă a anului precedent.

Cele mai mari creșteri ale portofoliului de credite au fost consemnate la creditele acordate pentru procurarea / construcția imobilului și la creditele de consum, inclusiv ca urmare a micșorării pe parcursul perioadei de referință a ratei dobânzii.

Investițiile în valori mobiliare (certificatele Băncii Naționale și valorile mobiliare de stat) au înregistrat o pondere de 12,5% (10,9 miliarde lei) din totalul activelor, fiind cu 2,7 p.p. mai mică comparativ cu sfârșitul anului 2018.

Restul activelor, care constituie 44,1%, sunt menținute de către bănci în conturile deschise la Banca Națională, în alte bănci și în numerar.

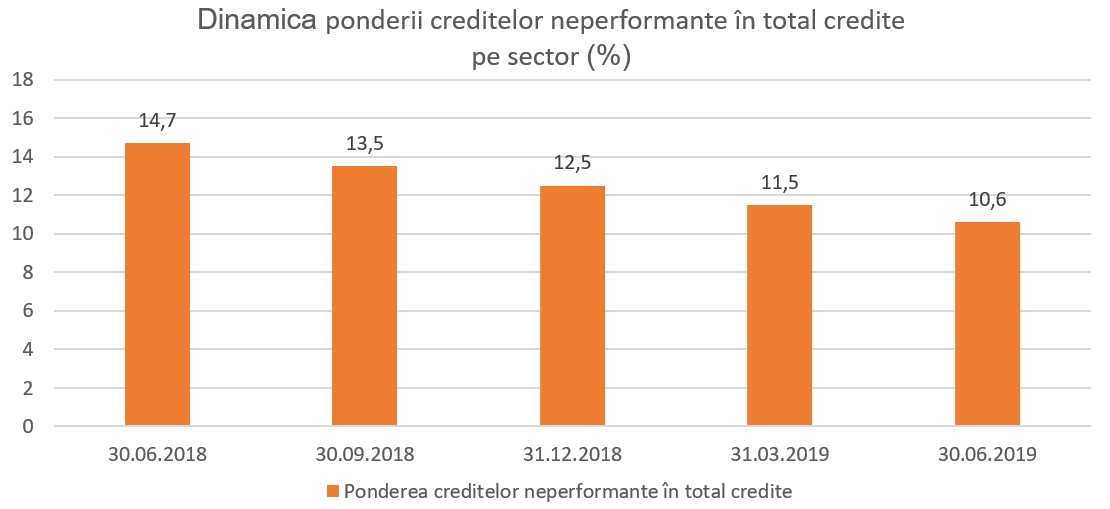

Pe parcursul perioadei de referință, ponderea creditelor neperformante (substandard, dubioase și compromise) în totalul creditelor s-a redus cu 1,9 p.p. comparativ cu finele anului 2018, constituind 10,6% la 30.06.2019. Această pondere s-a diminuat la majoritatea băncilor, indicatorul menționat variind de la 4,9% până la 26,0%. În mare parte, băncile își mențin tendința de diminuare a ponderii creditelor neperformante în totalul creditelor.

Diminuarea ponderii creditelor neperformante în total credite s-a datorat în principal diminuării soldului creditelor neperformante cu 7,3% (323,3 milioane lei), concomitent cu majorarea soldului brut al creditelor cu 9,4% (3,3 miliarde lei).

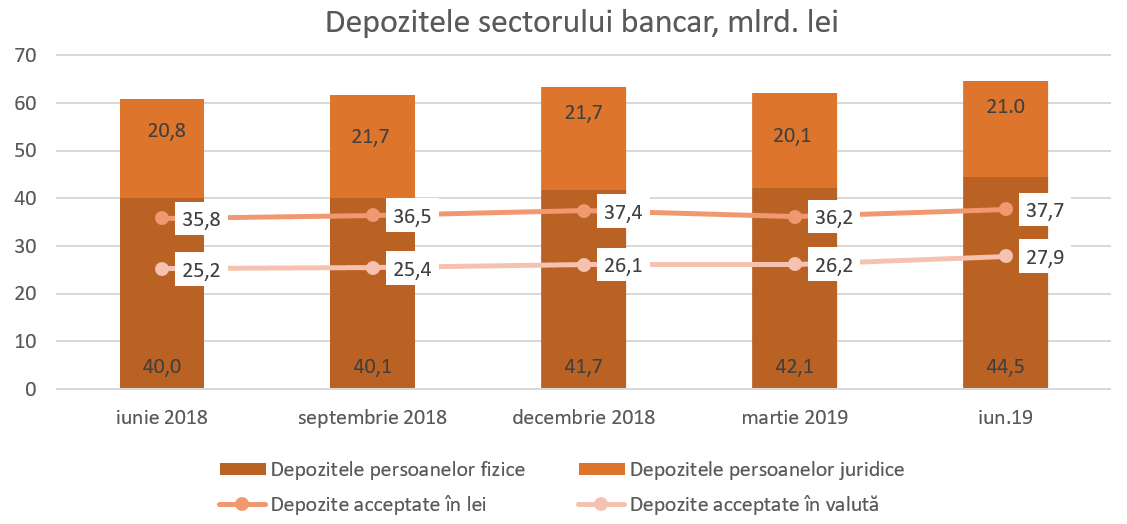

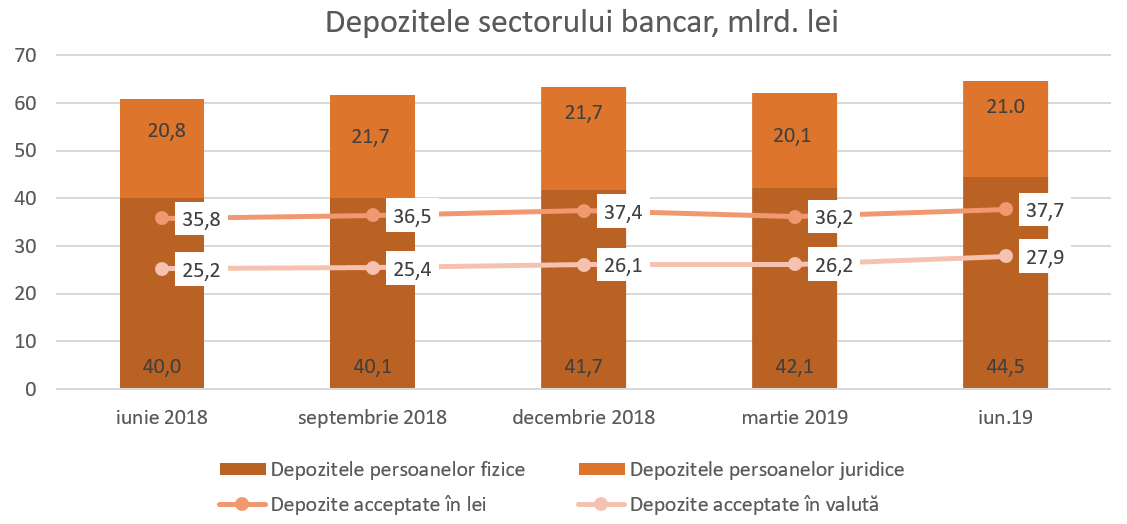

Totodată, s-a înregistrat o tendință de majorare a soldului depozitelor. Conform rapoartelor prudențiale, acestea s-au majorat cu 3,5% în perioada de referință, constituind 65,7 miliarde lei (depozitele persoanelor fizice au constituit 67,7% din totalul depozitelor, depozitele persoanelor juridice – 32,0% și depozitele băncilor – 0,3%). Cel mai mare impact asupra majorării soldului depozitelor a avut-o creșterea depozitelor persoanelor fizice cu 2,8 miliarde lei (6,8%), în timp ce soldul depozitelor persoanelor juridice s-a diminuat cu 677,3 milioane lei (3,1%).

Din totalul depozitelor, 57,4% a revenit depozitelor în lei, soldul acestora s-a majorat nesemnificativ cu 374,8 milioane lei (1,0%), constituind 37,7 miliarde lei la 30.06.2019. Depozitele în valută au constituit 42,6% din totalul depozitelor, soldul acestora a crescut pe parcursul perioadei de referință cu 1,9 miliarde lei (7,1%), alcătuind 27,9 miliarde lei. Astfel, au fost atrase depozite în valută, echivalentul a 331,6 milioane lei, totodată, diferența de curs valutar a alcătuit (+1,5) miliarde lei.

Veniturile și rentabilitatea

La 30.06.2019, profitul pe sistemul bancar a însumat 1,2 miliarde lei, majorându-se cu 30,8% (271,4 milioane lei) comparativ cu perioada similară a anului precedent.

Veniturile totale au constituit 3,5 miliarde lei, dintre care veniturile din dobânzi – 61,3% (2,2 miliarde lei), iar veniturile neaferente dobânzilor – 38,7% (1,4 miliarde lei). Concomitent, cheltuielile totale au constituit 2,4 miliarde lei, inclusiv cheltuielile cu dobânzile – 28,7% din totalul cheltuielilor (679,6 milioane lei), iar cheltuielile neaferente dobânzilor – 71,3% din totalul cheltuielilor (1,7 miliarde lei).

Majorarea profitului este determinată, în mare parte, de creșterea veniturilor neaferente dobânzilor cu 12,7% sau cu 152,9 milioane lei, în special urmare creșterii veniturilor din onorarii și comisioane cu 15,9% (122,1 milioane lei).

Cheltuielile cu dobânzile au scăzut cu 10,9% sau cu 83,1 milioane lei. Majorarea nesemnificativă a veniturilor din dobânzi cu 0,5% sau cu 11,2 milioane lei, s-a produs ca rezultat al descreșterii ratei medii a dobânzii la credite.

La 30.06.2019, rentabilitatea activelor şi rentabilitatea capitalului au constituit 2,6% şi respectiv 15,5%, fiind în creștere cu 0,9 p.p. și respectiv cu 5,2 p.p. comparativ cu sfârșitul anului precedent.

Sursa grafice & text: bnm.md